Éra záporných úrokových sazeb: ceny bytů v ČR téměř na rekordní úrovni z roku 2008

Záporné úrokové sazby jsou ultramoderním jevem globálního finančního systému. Centrální banky od globální finanční krize neustále usilují o oživení ekonomického růstu.

Éra záporných úrokových sazeb začala v červenci roku 2012, kdy Dánská národní banka nastavila její depozitní sazbu pod nulu. Tímto krokem se snažila Dánská národní banka uchránit svou ekonomiku před přílivem spekulativního kapitálu, jelikož v té době eskalovala v eurozóně dluhová krize. V červnu 2014 se stala Evropská centrální banka první velkou centrální bankou, která snížila sazbu zápůjční facility pod nulou. Další snížení následovalo v prosinci 2015 a to na úroveň mínus 0,3 %. V březnu 2016 ECB opět snížila depozitní sazbu na mínus 0,4 % a k tomu také snížila klíčovou úrokovou sazbu na 0 % z 0,05 %. Evropská centrální banka současně navýšila program kvantitativního uvolňování z 60 na 80 miliard eur měsíčně. V rámci tohoto programu bude ECB nakupovat dluhopisy nebankovních společností s ratingem v investičním pásmu denominované v eurech. Hodnota všech vydaných firemních dluhopisů v EU je podle agentury Bloomberg přibližně 900 miliard eur. Pro srovnání do teď v rámci QE ECB nakoupila dluhopisy v hodnotě 787 miliard eur, 77 % z nich byly vládní dluhopisy. ECB také avizovala druhou sérii střednědobých refinančních operací TLTRO.

Švýcarská národní banka poslala svoji depozitní sazbu pod nulou v prosinci 2014. Švédská Riksbank snížila svoji depozitní sazbu pod bod mrazu v únoru 2015. Bank of Japan se ke konci ledna 2016 stala další centrální bankou, která se zařadila do stáda, když svou depozitní sazbu poslala do záporných hodnot.

Cílem negativních sazeb je přinutit banky, aby půjčovaly své přebytečné rezervy. Takovéto půjčky pak mají zvýšit agregátní poptávku a v konečné fázi tak pomoct ekonomice v zotavení. Stejnou logiku použily centrální banky v roce 2008, kdy řešily problém dluhu ještě větším dluhem a to tím, že poskytly pomoc a garance poškozeným bankám a převzaly na sebe rizika těchto institucí. Dluh se tedy pouze přesunul z jedné schránky do druhé schránky, čímž se absolutně nezvýšila efektivita. Pomalu, ale jistě se světová ekonomika začíná potápět do recese. Málo bank má solventních klientů a mnoho bank má již problémy s nesplácením klientských úvěrů. Například v rámci Eurozóny se italské nesplacené úvěry zvýšily z 5 % v roce 2010 na dnešních více než 15 %.

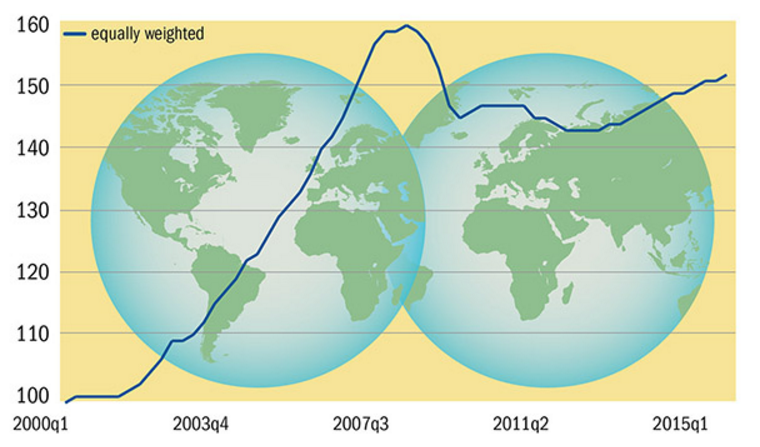

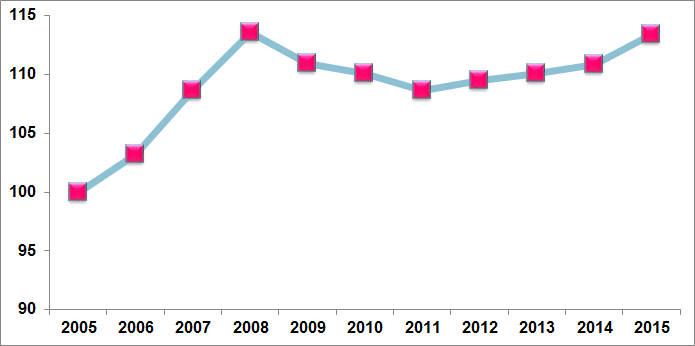

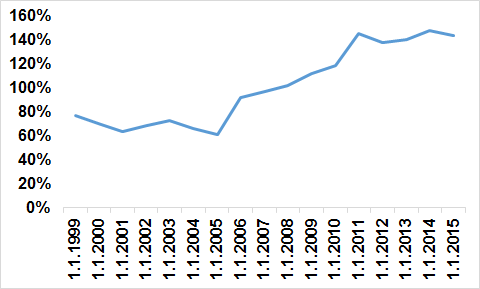

Nízké a negativní sazby stimulují objem úvěrů, což způsobuje rizika na více úrovních. Jedno z takových rizik je i spekulativní aktivita v realitním sektoru. Globální index MMF pro ceny obytných realit vykazuje rostoucí trajektorii. Ceny se přibližují ke krizovým úrovním. Poslední údaje indexu za 3. kvartál 2015 ukazují, že globální index pro ceny obytných realit dosáhl 152 bodů, to je téměř stejná úroveň jako v Q1 2007. Globální index MMF pro ceny obytných realit dosáhl rekordní úrovně 160 bodů v Q1 2008.

Graf č. 1: Kumulativní globální index MMF pro ceny obytných realit v % (zdroj: MMF)

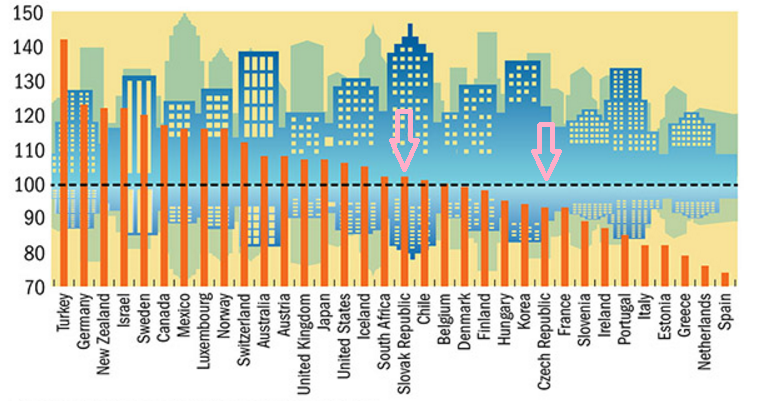

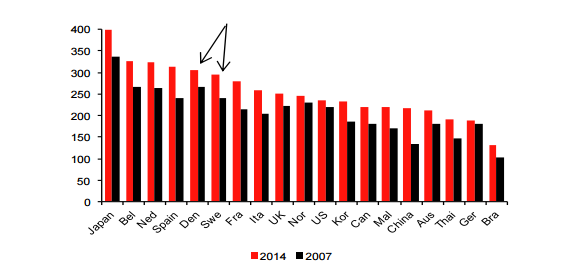

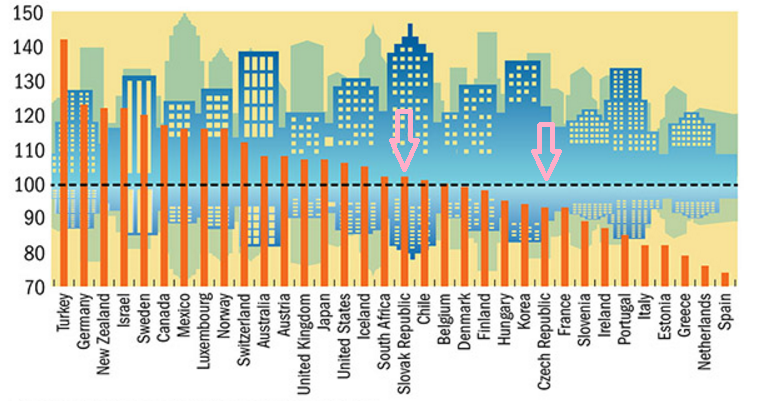

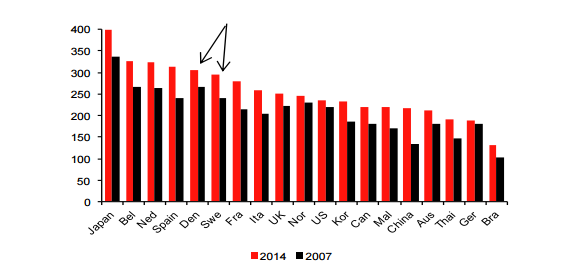

Graf č. 2: Poměr ceny domů k nájmu v % (zdroj: MMF)

Podle MMF rostou ceny domů rychleji než ceny nájmů. Slovenská republika obsadila 18. místo na světě a Česká republika 24. místo. Největší nárůst vykazuje Turecko. Jen pro zajímavost v roce 2015 bylo v Turecku prodáno 1 289 320 domů a prodeje vzrostly oproti předchozímu roku o 10,6 %. Istanbul měl nejvyšší celonárodní podíl z prodeje domů. Cizinci v Turecku koupili v loňském roce 2015 22 830 domů. To je nárůst o 20,4 % oproti předchozímu roku.

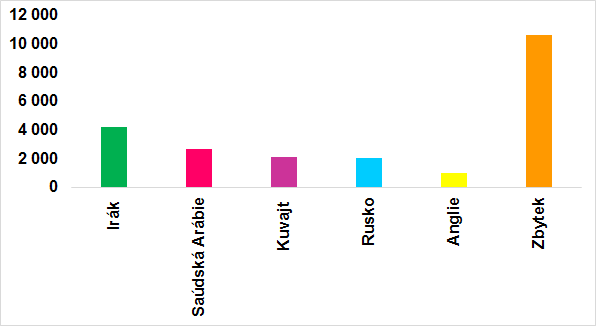

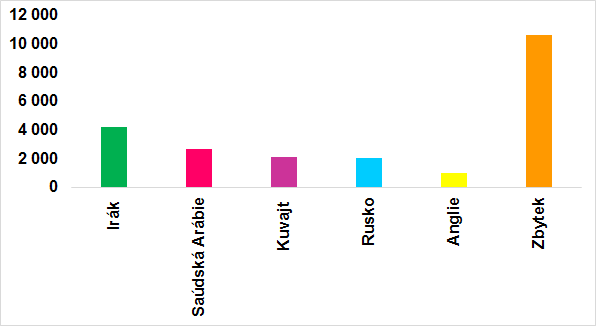

Graf č. 3: Cizinci, kteří investovali nejvíce do tureckých domů (zdroj: Turkstat)

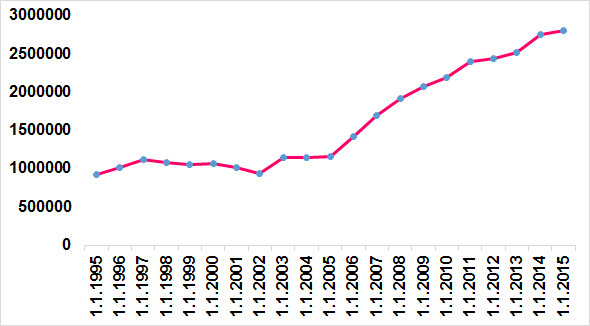

Ke konci roku poskytly banky v ČR rekordní objem úvěrů. Ekonomická aktivita spolu se snadno přístupnými úvěry napomáhá růstu cen nemovitostí.

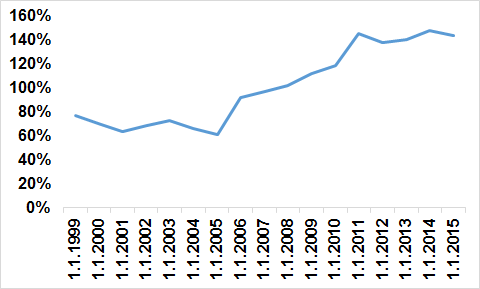

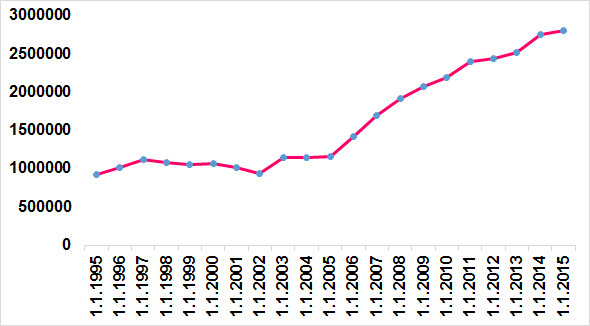

Graf č. 4: Celkem poskytnuté úvěry v ČR v milionech korun (zdroj: ČNB)

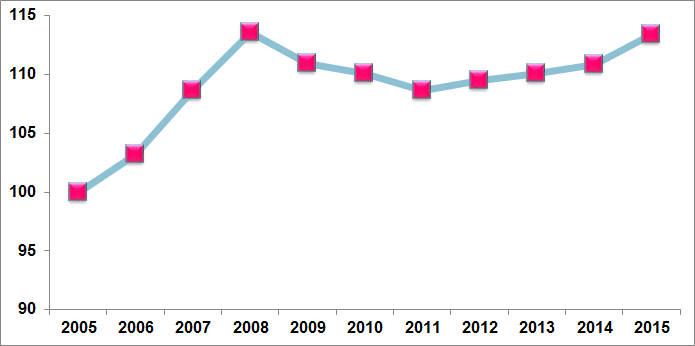

Od roku 2005 do roku 2008 vzrostly ceny bytů v ČR o 15 %. Dnes se bublina opět nafukuje, jelikož se ceny bytů dostávají zpátky na úroveň z roku 2008.

Graf č. 5: Index nabídkových cen bytů v ČR (zdroj: Statistický úřad ČR)

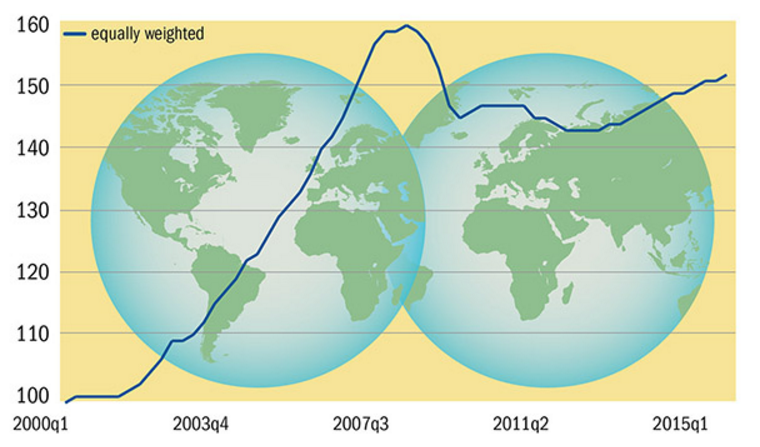

Objem úvěrů k depozitům je jeden z nejvyšších v Evropě a hodnota akciového kapitálu k aktivům je naopak nejnižší. Pokud se nebere dluh finančních institucí, ale jenom dluh nefinančních společností a domácností, tak se švédská a dánská zadluženost výrazně zvýšila mezi roky 2007 a 2014. Obě země mají poměr dluh k HDP 300 %, pakliže se sem zahrnou finanční instituce, tak poměr dluhu k HDP může být až 400 %.

Graf č. 6: Poměr dluhu k HDP bez finančních institucí v % (zdroj: McKinsey)

Česká republika na tom není tak hrozně jako tyto dvě výše uvedené země, nicméně poměr dluhu k HDP byl ke konci roku 2015 kolem 144 %, což je výrazně více, než tomu bylo v dobách krize. Na druhou stranu zatím se ekonomice daří. HDP je rekordně vysoké, čili prozatím nehrozí, že by mělo v nejbližší době propadnout. Ovšem všeho do času….

Graf č. 7: Poměr dluhu nefinančních instituci k HDP v ČR v % (zdroj: ČNB)

Éra záporných úrokových sazeb začala v červenci roku 2012, kdy Dánská národní banka nastavila její depozitní sazbu pod nulu. Tímto krokem se snažila Dánská národní banka uchránit svou ekonomiku před přílivem spekulativního kapitálu, jelikož v té době eskalovala v eurozóně dluhová krize. V červnu 2014 se stala Evropská centrální banka první velkou centrální bankou, která snížila sazbu zápůjční facility pod nulou. Další snížení následovalo v prosinci 2015 a to na úroveň mínus 0,3 %. V březnu 2016 ECB opět snížila depozitní sazbu na mínus 0,4 % a k tomu také snížila klíčovou úrokovou sazbu na 0 % z 0,05 %. Evropská centrální banka současně navýšila program kvantitativního uvolňování z 60 na 80 miliard eur měsíčně. V rámci tohoto programu bude ECB nakupovat dluhopisy nebankovních společností s ratingem v investičním pásmu denominované v eurech. Hodnota všech vydaných firemních dluhopisů v EU je podle agentury Bloomberg přibližně 900 miliard eur. Pro srovnání do teď v rámci QE ECB nakoupila dluhopisy v hodnotě 787 miliard eur, 77 % z nich byly vládní dluhopisy. ECB také avizovala druhou sérii střednědobých refinančních operací TLTRO.

Švýcarská národní banka poslala svoji depozitní sazbu pod nulou v prosinci 2014. Švédská Riksbank snížila svoji depozitní sazbu pod bod mrazu v únoru 2015. Bank of Japan se ke konci ledna 2016 stala další centrální bankou, která se zařadila do stáda, když svou depozitní sazbu poslala do záporných hodnot.

Cílem negativních sazeb je přinutit banky, aby půjčovaly své přebytečné rezervy. Takovéto půjčky pak mají zvýšit agregátní poptávku a v konečné fázi tak pomoct ekonomice v zotavení. Stejnou logiku použily centrální banky v roce 2008, kdy řešily problém dluhu ještě větším dluhem a to tím, že poskytly pomoc a garance poškozeným bankám a převzaly na sebe rizika těchto institucí. Dluh se tedy pouze přesunul z jedné schránky do druhé schránky, čímž se absolutně nezvýšila efektivita. Pomalu, ale jistě se světová ekonomika začíná potápět do recese. Málo bank má solventních klientů a mnoho bank má již problémy s nesplácením klientských úvěrů. Například v rámci Eurozóny se italské nesplacené úvěry zvýšily z 5 % v roce 2010 na dnešních více než 15 %.

Nízké a negativní sazby stimulují objem úvěrů, což způsobuje rizika na více úrovních. Jedno z takových rizik je i spekulativní aktivita v realitním sektoru. Globální index MMF pro ceny obytných realit vykazuje rostoucí trajektorii. Ceny se přibližují ke krizovým úrovním. Poslední údaje indexu za 3. kvartál 2015 ukazují, že globální index pro ceny obytných realit dosáhl 152 bodů, to je téměř stejná úroveň jako v Q1 2007. Globální index MMF pro ceny obytných realit dosáhl rekordní úrovně 160 bodů v Q1 2008.

Graf č. 1: Kumulativní globální index MMF pro ceny obytných realit v % (zdroj: MMF)

Graf č. 2: Poměr ceny domů k nájmu v % (zdroj: MMF)

Podle MMF rostou ceny domů rychleji než ceny nájmů. Slovenská republika obsadila 18. místo na světě a Česká republika 24. místo. Největší nárůst vykazuje Turecko. Jen pro zajímavost v roce 2015 bylo v Turecku prodáno 1 289 320 domů a prodeje vzrostly oproti předchozímu roku o 10,6 %. Istanbul měl nejvyšší celonárodní podíl z prodeje domů. Cizinci v Turecku koupili v loňském roce 2015 22 830 domů. To je nárůst o 20,4 % oproti předchozímu roku.

Graf č. 3: Cizinci, kteří investovali nejvíce do tureckých domů (zdroj: Turkstat)

Ke konci roku poskytly banky v ČR rekordní objem úvěrů. Ekonomická aktivita spolu se snadno přístupnými úvěry napomáhá růstu cen nemovitostí.

Graf č. 4: Celkem poskytnuté úvěry v ČR v milionech korun (zdroj: ČNB)

Od roku 2005 do roku 2008 vzrostly ceny bytů v ČR o 15 %. Dnes se bublina opět nafukuje, jelikož se ceny bytů dostávají zpátky na úroveň z roku 2008.

Graf č. 5: Index nabídkových cen bytů v ČR (zdroj: Statistický úřad ČR)

Objem úvěrů k depozitům je jeden z nejvyšších v Evropě a hodnota akciového kapitálu k aktivům je naopak nejnižší. Pokud se nebere dluh finančních institucí, ale jenom dluh nefinančních společností a domácností, tak se švédská a dánská zadluženost výrazně zvýšila mezi roky 2007 a 2014. Obě země mají poměr dluh k HDP 300 %, pakliže se sem zahrnou finanční instituce, tak poměr dluhu k HDP může být až 400 %.

Graf č. 6: Poměr dluhu k HDP bez finančních institucí v % (zdroj: McKinsey)

Česká republika na tom není tak hrozně jako tyto dvě výše uvedené země, nicméně poměr dluhu k HDP byl ke konci roku 2015 kolem 144 %, což je výrazně více, než tomu bylo v dobách krize. Na druhou stranu zatím se ekonomice daří. HDP je rekordně vysoké, čili prozatím nehrozí, že by mělo v nejbližší době propadnout. Ovšem všeho do času….

Graf č. 7: Poměr dluhu nefinančních instituci k HDP v ČR v % (zdroj: ČNB)

Jaroslava z Yeovilu, Angličané a pořádek

Jaroslava z Yeovilu, Angličané a pořádek Ukrajinský deník: Cesta do Kosťantynivky a štěstí, které mi zachránilo život

Ukrajinský deník: Cesta do Kosťantynivky a štěstí, které mi zachránilo život Putinova mírová karta se může v Istanbulu změnit v černého Petra

Putinova mírová karta se může v Istanbulu změnit v černého Petra Co chce Vladimir Putin od Západu

Co chce Vladimir Putin od Západu Vzpomínka na Jiřího Bartošku

Vzpomínka na Jiřího Bartošku