Cena uhlí zažívá silný comeback: Pomůže to OKD?

Termální uhlí zažívá svůj comeback. Cena termálního uhlí vzrostla od počátku roku o 69 %. Ještě výrazněji roste cena koksovatelného uhlí. Pomůže to OKD?

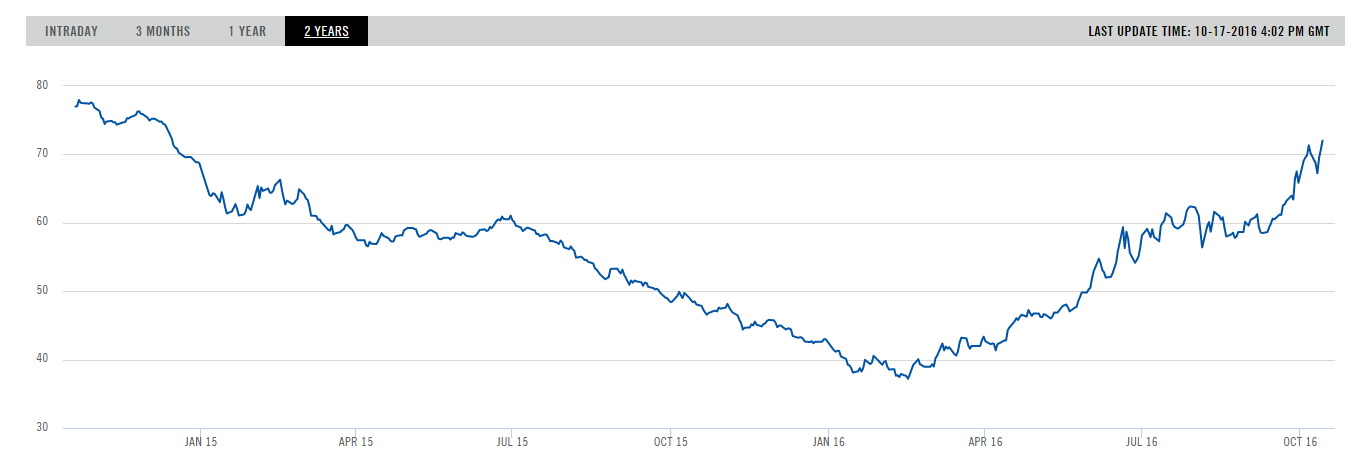

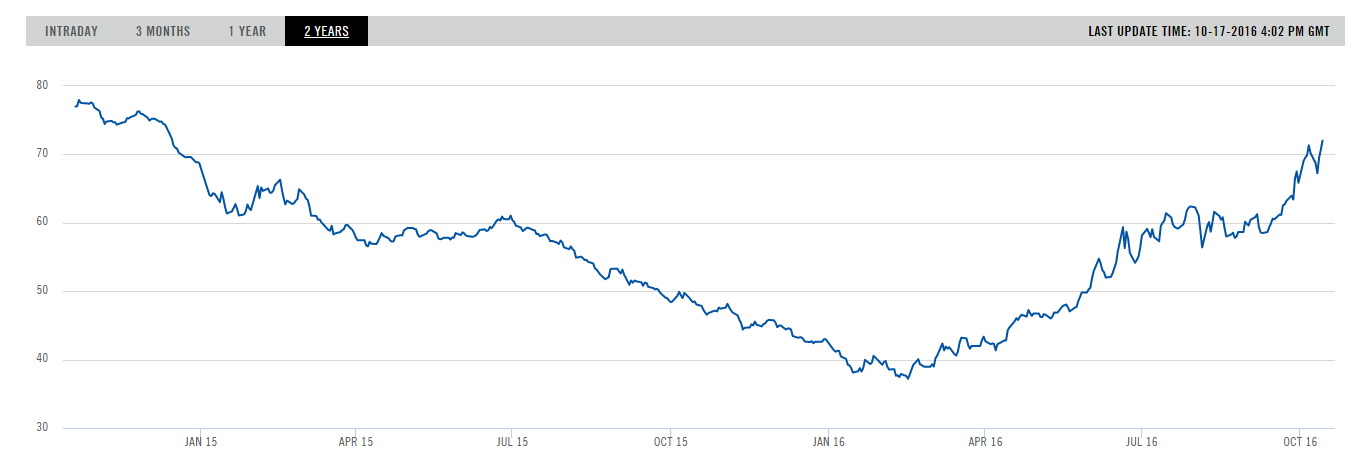

Termální uhlí zažívá svůj comeback. Cena termálního uhlí na burze v Rotterdamu vzrostla od počátku roku o 69 % na 72 USD za tunu. Ještě výrazněji roste cena koksovatelného uhlí.

Graf: 2- letý graf ceny futures kontraktu na termální uhlí v USD za tunu (Zdroj: theice)

Stalo se tak díky tomu, že Čína se snaží snížit nadbytečnou kapacitu v uhelném průmyslu. Ke konci srpna letošního roku produkce uhlí klesla na 2,17 miliardy tun. Oproti stejnému období v roce 2015 se jedná o pokles ve výši 10 %. Podle údajů čínského předsedy Národní komise pro rozvoj a reformy Čína začala dovážet více uhlí. Peking totiž dál pokračuje ve svém plánu zavřít do konce roku více než 1000 uhelných dolů a rovněž nebude otvírat nové doly do roku 2019. Čínská vláda také omezila provoz uhelných dolů na max. 276 dní v roce.

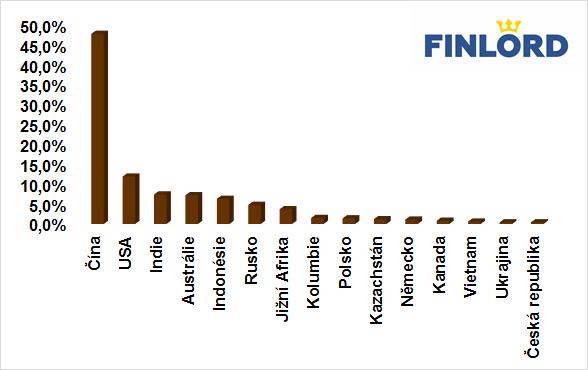

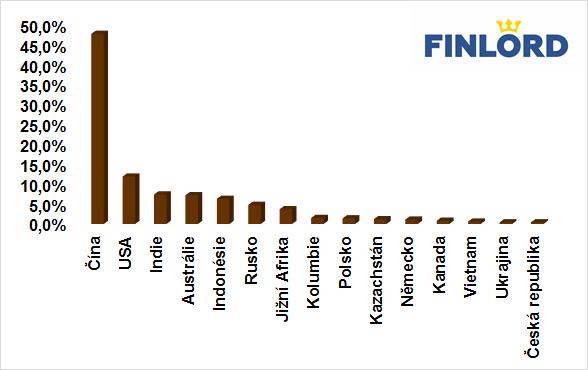

Graf: Globální produkce uhlí za rok 2015 dle zemí (zdroj: Statista)

Všechny producenty uhlí na světě trápila chabá poptávka a vysoká produkce, což zapříčinilo, že se cena uhlí dostala na nízké úrovně. Tento fakt způsobil, že většina producentů uhlí na světě se dostala do finančních problémů. Třeba v USA se polovina produkce uhlí generuje ve firmách, které se nacházejí v insolvenci. Na počátku dubna zkrachovala firma Peabody Energy, největší producent uhlí na světě.

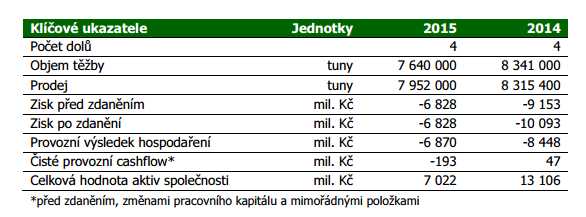

Výjimkou nebyla ani česká společnost OKD. Ta se utápí ve vysokých dluzích, které dokáže splatit pouze, pokud naroste cena uhlí. Společnost NWR (potažmo OKD) byla naposledy v provozním zisku v roce 2012, kdy těžila více než 10 milionů tun (teď těží 8 milionů). Cena uhlí byla tehdy o několik desítek dolarů vyšší na úrovni 100 dolarů za tunu v případě energetického uhlí a 130 USD u koksovatelného uhlí. Teď je tedy cena v případě prvního typu na úrovni 72 USD za tunu. U koksovatelného uhlí nastal strmý nárůst globálních cen. V Asii se obchoduje v rozmezí 150 – 180 USD za tunu, přičemž několik kontraktů bylo uzavřených na ceně téměř 200 USD za tunu. Ceny v Evropě tak vysoké ceny koksovatelného uhlí zatím nejsou, ale lze očekávat, že i v tomto regionu budou rychle stoupat.

Současné vyšší ceny uhlí by tedy prozatím mohly pomoct OKD snížit ztráty a zlepšit likviditu společnosti. Management získá více času pro přípravu restrukturalizace.

V ideálním případě, kdyby cena uhlí vzrostla alespoň na úrovně z roku 2013, tak by těžba mohla pokračovat ještě minimálně 10 let. Postupně však bude podle našeho názoru uhelný byznys upadat a do čela se budou dostávat obnovitelné zdroje energie. Například Čína začala výrazně investovat do obnovitelných zdrojů. Podle výroční zprávy OSN z oblasti životního prostředí Peking investoval celkem 103 miliard USD do obnovitelných zdrojů energie, což bylo 36 % z celkových globálních investic do obnovitelných zdrojů v roce 2015.

Termální uhlí zažívá svůj comeback. Cena termálního uhlí na burze v Rotterdamu vzrostla od počátku roku o 69 % na 72 USD za tunu. Ještě výrazněji roste cena koksovatelného uhlí.

Graf: 2- letý graf ceny futures kontraktu na termální uhlí v USD za tunu (Zdroj: theice)

Stalo se tak díky tomu, že Čína se snaží snížit nadbytečnou kapacitu v uhelném průmyslu. Ke konci srpna letošního roku produkce uhlí klesla na 2,17 miliardy tun. Oproti stejnému období v roce 2015 se jedná o pokles ve výši 10 %. Podle údajů čínského předsedy Národní komise pro rozvoj a reformy Čína začala dovážet více uhlí. Peking totiž dál pokračuje ve svém plánu zavřít do konce roku více než 1000 uhelných dolů a rovněž nebude otvírat nové doly do roku 2019. Čínská vláda také omezila provoz uhelných dolů na max. 276 dní v roce.

Graf: Globální produkce uhlí za rok 2015 dle zemí (zdroj: Statista)

Všechny producenty uhlí na světě trápila chabá poptávka a vysoká produkce, což zapříčinilo, že se cena uhlí dostala na nízké úrovně. Tento fakt způsobil, že většina producentů uhlí na světě se dostala do finančních problémů. Třeba v USA se polovina produkce uhlí generuje ve firmách, které se nacházejí v insolvenci. Na počátku dubna zkrachovala firma Peabody Energy, největší producent uhlí na světě.

Výjimkou nebyla ani česká společnost OKD. Ta se utápí ve vysokých dluzích, které dokáže splatit pouze, pokud naroste cena uhlí. Společnost NWR (potažmo OKD) byla naposledy v provozním zisku v roce 2012, kdy těžila více než 10 milionů tun (teď těží 8 milionů). Cena uhlí byla tehdy o několik desítek dolarů vyšší na úrovni 100 dolarů za tunu v případě energetického uhlí a 130 USD u koksovatelného uhlí. Teď je tedy cena v případě prvního typu na úrovni 72 USD za tunu. U koksovatelného uhlí nastal strmý nárůst globálních cen. V Asii se obchoduje v rozmezí 150 – 180 USD za tunu, přičemž několik kontraktů bylo uzavřených na ceně téměř 200 USD za tunu. Ceny v Evropě tak vysoké ceny koksovatelného uhlí zatím nejsou, ale lze očekávat, že i v tomto regionu budou rychle stoupat.

Současné vyšší ceny uhlí by tedy prozatím mohly pomoct OKD snížit ztráty a zlepšit likviditu společnosti. Management získá více času pro přípravu restrukturalizace.

V ideálním případě, kdyby cena uhlí vzrostla alespoň na úrovně z roku 2013, tak by těžba mohla pokračovat ještě minimálně 10 let. Postupně však bude podle našeho názoru uhelný byznys upadat a do čela se budou dostávat obnovitelné zdroje energie. Například Čína začala výrazně investovat do obnovitelných zdrojů. Podle výroční zprávy OSN z oblasti životního prostředí Peking investoval celkem 103 miliard USD do obnovitelných zdrojů energie, což bylo 36 % z celkových globálních investic do obnovitelných zdrojů v roce 2015.

Jako dvanáctiletá odjela do Sovětského svazu. Po devíti letech se vrátila v uniformě

Jako dvanáctiletá odjela do Sovětského svazu. Po devíti letech se vrátila v uniformě Masáže nebo výuka golfu. Dětský certifikát zakáže i činnosti nesouvisející s dětmi

Masáže nebo výuka golfu. Dětský certifikát zakáže i činnosti nesouvisející s dětmi Patnáct lekcí, které jsme se naučili během pandemie

Patnáct lekcí, které jsme se naučili během pandemie Deník dobrovolníka: Jak se pracuje s drony u rozvědky

Deník dobrovolníka: Jak se pracuje s drony u rozvědky Ukrajinský deník: Proč mají v Užhorodu Čechy rádi

Ukrajinský deník: Proč mají v Užhorodu Čechy rádi