Kolik finančních poradců radí špatně? Data odhalují nemilou pravdu

Před několika týdny médii proběhla zpráva, že multilevelová poradenská společnost OVB dostala od ČNB za klamavé obchodní praktiky při nabízení životních pojistek pokutu 5 milionů korun. Je to ojedinělý případ anebo ne? Data ze Spojených států, které obecně považujeme za rozvinutý trh, ukazují, že mezi finančními poradci je až nezdravá míra „neřádů“. Kolik to je?

Už řadu let pracuji ve finančním sektoru, proto mne mrzí jeho velmi špatná reputace. Na druhé straně musím na základě mnohých informací z domácího i zahraničního trhu uznat, že finanční poradci jsou často velmi nezkušení, hamižní a ve vztahu ke klientovi bezpáteřní. Kdo pravidelně sleduje mé příspěvky, tak ví, že mám rád data a statistiky. Ty nám totiž dokážou vložit do názoru určitý typ objektivní informace. V následujícím textu tedy sepíšu několik poznatků z nedávné studie o pochybení finančních poradců v USA.

Mark Egan, Gregor Matvos a Amit Seru ve své práci The Market for Financial Advisor Misconduct prozkoumali záznamy FINRA o finančních poradcích v USA mezi lety 2005 a 2015. Databáze celkem obsahuje více než 1,2 milionů osob, přičemž v současnosti pracuje v USA téměř 650 tisíc poradců. Finanční poradci tvoří 10 % všech osob zaměstnaných v americkém finančním sektoru.

Jaká jsou hlavní zjištění?:

• 7,28 % finančních poradců poradilo klientům špatně, nebo je podvedlo – dále je budeme označovat jako „špatné poradce“

• až 12 % finančních poradců má záznam o možném neprofesionálním chování, nicméně jenom zmíněných 7,28 % případů bylo prokázáno

• u 21 % prokázaných případů byla předmětem nevhodná investice (např. důchodcovi byla nabídnuta investice celého majetku do akcií), u 18 % to byla špatná interpretace faktů (např. informace, že výnosy podílových fondů jsou zajištěny Fondem ochrany vkladů), u 15 % neautorizovaná aktivita (např. nákup cenného papíru bez pokynu), u 12 % neuvedení klíčových faktů (např. neuvedení výjimek u plnění z rizikového pojištění)

• 14 % prokázaných případů se týkalo pojištění, 9 % anuity, 6 % obchodování s akciemi, 5 % nabízení podílových fondů

• přibližně jedna třetina „špatných finančních poradců“ má hned několik záznamů

• špatní poradci se zaměřují zejména na bohaté, starší a méně vzdělané osoby. Tyto sociální skupiny se dají snadněji zmanipulovat.

• ohroženi jsou zejména retailoví klienti, počet prokázaných případů špatného zacházení s institucionálními zákazníky byl relativně malý

• náklady na odškodnění klientů byly obrovské, medián odškodnění dosáhnul 40 000 USD

• firmy jsou celkem striktní a polovina „špatných poradců“ je propuštěna do jednoho roku

• 44 % propuštěných „špatných poradců“ si do jednoho roku našlo ve finančním sektoru jinou práci

• existují firmy, kde je koncentrace „špatných poradců“ velmi vysoká a dosahuje až 20 % zaměstnaných poradců

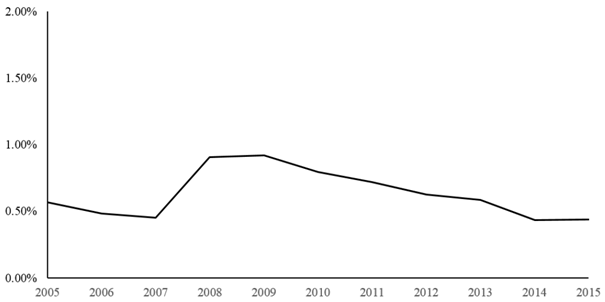

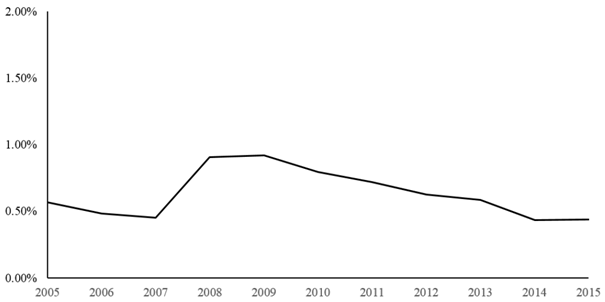

V průběhu času počet prokázaných případů špatných rad finančních poradců poklesl. Nejvíce jich bylo v období finanční krize v letech 2008 a 2009, kdy na se na světlo světa dostalo mnoho informací o neprofesionálním chování poradců z období před krizí. Když se ekonomice daří a akciové trhy jdou nahoru, tak klienti prominou i větší prohřešky. Ale v období krize nemají se svými finančními poradci slitování.

Obrázek 1: Relativní poměr „špatných finančních poradců“ v USA, zdroj: Mark Egan, Gregor Matvos a Amit Seru

Jaký závěr můžeme z uvedených dat vyvodit?

Z hlediska kvality finančního poradenství není ČR lepší než Spojené státy, kde jsou postihy za neprofesionální činnost mnohem vyšší. Proto si dovolím tvrdit, že minimálně desetina českých finančních poradců radí klientům špatně nebo je rovnou podvádí.

Avšak se špatnou kvalitou služeb se lze setkat ve všech oborech. Pokud se kupříkladu podíváme na americké statistiky ze zdravotnictví za rok 2010, tak najdeme srovnatelný počet špatných doktorů jako špatných finančních poradců.

Na českém trhu jsou stovky různých finančních produktů, takže je při jejich výběru vhodné oslovit poradce. Ten by minimálně měl mít lepší přehled. Při výběru poradce je dobré držet se několika pilířů:

Na stránkách ČNB lze nalézt seznamy prozkoumávaných a pokutovaných subjektů. U nich je potřeba být na pozoru a jejich rady je rozhodně dobré ověřit u nějakého jiného finančního poradce.

Neskočte hned na první „supr-dupr“ nabídku. Klidně si nechte vypracovat více nabídek řešení Vaší situace.

Nechte si vypracovat seznam výhod a nevýhod u jednotlivých produktů. A pak si je racionálně srovnejte.

U pojištění se zajímejte zejména o pojistné podmínky a výluky, až pak o cenu.

U investic buďte podezíravý, pokud někdo slibuje fenomenální výnosy s nízkým rizikem.

U úvěrů se ptejte na RPSN, tedy všechny náklady úvěru. Nenechte se nachytat na nízkou úrokovou sazbu.

Jaká je Vaše zkušenost s finančními poradci? Napište ho, prosím, do komentáře.

Už řadu let pracuji ve finančním sektoru, proto mne mrzí jeho velmi špatná reputace. Na druhé straně musím na základě mnohých informací z domácího i zahraničního trhu uznat, že finanční poradci jsou často velmi nezkušení, hamižní a ve vztahu ke klientovi bezpáteřní. Kdo pravidelně sleduje mé příspěvky, tak ví, že mám rád data a statistiky. Ty nám totiž dokážou vložit do názoru určitý typ objektivní informace. V následujícím textu tedy sepíšu několik poznatků z nedávné studie o pochybení finančních poradců v USA.

Mark Egan, Gregor Matvos a Amit Seru ve své práci The Market for Financial Advisor Misconduct prozkoumali záznamy FINRA o finančních poradcích v USA mezi lety 2005 a 2015. Databáze celkem obsahuje více než 1,2 milionů osob, přičemž v současnosti pracuje v USA téměř 650 tisíc poradců. Finanční poradci tvoří 10 % všech osob zaměstnaných v americkém finančním sektoru.

Jaká jsou hlavní zjištění?:

• 7,28 % finančních poradců poradilo klientům špatně, nebo je podvedlo – dále je budeme označovat jako „špatné poradce“

• až 12 % finančních poradců má záznam o možném neprofesionálním chování, nicméně jenom zmíněných 7,28 % případů bylo prokázáno

• u 21 % prokázaných případů byla předmětem nevhodná investice (např. důchodcovi byla nabídnuta investice celého majetku do akcií), u 18 % to byla špatná interpretace faktů (např. informace, že výnosy podílových fondů jsou zajištěny Fondem ochrany vkladů), u 15 % neautorizovaná aktivita (např. nákup cenného papíru bez pokynu), u 12 % neuvedení klíčových faktů (např. neuvedení výjimek u plnění z rizikového pojištění)

• 14 % prokázaných případů se týkalo pojištění, 9 % anuity, 6 % obchodování s akciemi, 5 % nabízení podílových fondů

• přibližně jedna třetina „špatných finančních poradců“ má hned několik záznamů

• špatní poradci se zaměřují zejména na bohaté, starší a méně vzdělané osoby. Tyto sociální skupiny se dají snadněji zmanipulovat.

• ohroženi jsou zejména retailoví klienti, počet prokázaných případů špatného zacházení s institucionálními zákazníky byl relativně malý

• náklady na odškodnění klientů byly obrovské, medián odškodnění dosáhnul 40 000 USD

• firmy jsou celkem striktní a polovina „špatných poradců“ je propuštěna do jednoho roku

• 44 % propuštěných „špatných poradců“ si do jednoho roku našlo ve finančním sektoru jinou práci

• existují firmy, kde je koncentrace „špatných poradců“ velmi vysoká a dosahuje až 20 % zaměstnaných poradců

V průběhu času počet prokázaných případů špatných rad finančních poradců poklesl. Nejvíce jich bylo v období finanční krize v letech 2008 a 2009, kdy na se na světlo světa dostalo mnoho informací o neprofesionálním chování poradců z období před krizí. Když se ekonomice daří a akciové trhy jdou nahoru, tak klienti prominou i větší prohřešky. Ale v období krize nemají se svými finančními poradci slitování.

Obrázek 1: Relativní poměr „špatných finančních poradců“ v USA, zdroj: Mark Egan, Gregor Matvos a Amit Seru

Jaký závěr můžeme z uvedených dat vyvodit?

Z hlediska kvality finančního poradenství není ČR lepší než Spojené státy, kde jsou postihy za neprofesionální činnost mnohem vyšší. Proto si dovolím tvrdit, že minimálně desetina českých finančních poradců radí klientům špatně nebo je rovnou podvádí.

Avšak se špatnou kvalitou služeb se lze setkat ve všech oborech. Pokud se kupříkladu podíváme na americké statistiky ze zdravotnictví za rok 2010, tak najdeme srovnatelný počet špatných doktorů jako špatných finančních poradců.

Na českém trhu jsou stovky různých finančních produktů, takže je při jejich výběru vhodné oslovit poradce. Ten by minimálně měl mít lepší přehled. Při výběru poradce je dobré držet se několika pilířů:

Na stránkách ČNB lze nalézt seznamy prozkoumávaných a pokutovaných subjektů. U nich je potřeba být na pozoru a jejich rady je rozhodně dobré ověřit u nějakého jiného finančního poradce.

Neskočte hned na první „supr-dupr“ nabídku. Klidně si nechte vypracovat více nabídek řešení Vaší situace.

Nechte si vypracovat seznam výhod a nevýhod u jednotlivých produktů. A pak si je racionálně srovnejte.

U pojištění se zajímejte zejména o pojistné podmínky a výluky, až pak o cenu.

U investic buďte podezíravý, pokud někdo slibuje fenomenální výnosy s nízkým rizikem.

U úvěrů se ptejte na RPSN, tedy všechny náklady úvěru. Nenechte se nachytat na nízkou úrokovou sazbu.

Jaká je Vaše zkušenost s finančními poradci? Napište ho, prosím, do komentáře.

Zkusme se shodnout: Ukrajinci nejsou zlo, ale šance, abychom se stali lepšími lidmi

Zkusme se shodnout: Ukrajinci nejsou zlo, ale šance, abychom se stali lepšími lidmi Deník dobrovolníka: Když Vampír útočí...

Deník dobrovolníka: Když Vampír útočí... Neschopní komunální politici zaviní krizi v přijímačkách i v příštích letech

Neschopní komunální politici zaviní krizi v přijímačkách i v příštích letech Po stopách salašské tragédie, která zůstává zahalena tajemstvím

Po stopách salašské tragédie, která zůstává zahalena tajemstvím Co se děje, když ve Spojeném království přijdou vedra

Co se děje, když ve Spojeném království přijdou vedra